Ketika kamu menilai performa investasi, angka return tahunan sering kali tidak mencerminkan pertumbuhan sebenarnya. Investasi jarang naik dengan laju yang sama setiap tahun, sehingga dibutuhkan ukuran yang lebih akurat, yakni Compound Annual Growth Rate (CAGR).

CAGR adalah indikator yang menunjukkan rata-rata pertumbuhan investasi selama periode tertentu dengan asumsi keuntungan di-reinvest setiap tahun.

Berbeda dengan return tahunan biasa, CAGR membantu kamu melihat seberapa efisien aset tumbuh dari waktu ke waktu dan membandingkan kinerja antar investasi secara lebih objektif. Simak pemaparan selengkapnya di sini.

Apa Itu Compound Annual Growth Rate (CAGR)?

Compound Annual Growth Rate (CAGR) adalah ukuran yang menggambarkan rata-rata pertumbuhan tahunan dari suatu investasi selama periode tertentu, dengan memperhitungkan efek bunga majemuk (compounding).

Secara sederhana, melansir Investopedia, CAGR menjawab pertanyaan:

“Jika investasimu tumbuh dengan laju yang sama setiap tahun, berapa tingkat pertumbuhannya dari awal hingga akhir periode?”

Sebagai contoh: Jika kamu berinvestasi Rp10 juta dan setelah 3 tahun nilainya menjadi Rp15 juta, CAGR akan menunjukkan berapa persen rata-rata pertumbuhannya per tahun selama 3 tahun tersebut.

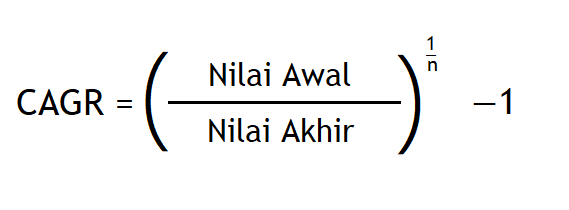

Rumus Dasar CAGR

Rumus dasar untuk menghitung CAGR adalah:

Keterangan:

- Nilai Awal = nilai investasi saat dimulai

- Nilai Akhir = nilai investasi pada akhir periode

- n = jumlah tahun investasi

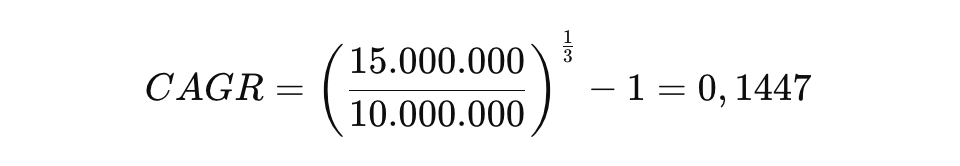

Contoh perhitungan

Misalnya kamu menanam modal Rp10 juta, dan nilainya meningkat menjadi Rp15 juta dalam 3 tahun. Maka:

Artinya, investasi tersebut tumbuh rata-rata 14,47% per tahun selama tiga tahun.

CAGR mempermudah investor memahami laju pertumbuhan yang konsisten, tanpa terganggu oleh fluktuasi tahunan yang ekstrem.

Perbandingan CAGR dengan Annualized Return

Mengutip Wall Street Prep, banyak investor sering menyamakan CAGR dengan annualized return, padahal keduanya memiliki perbedaan penting.

1. CAGR mengasumsikan pertumbuhan konsisten

CAGR menganggap investasi tumbuh dengan tingkat yang sama setiap tahun. Ini membuatnya ideal untuk membandingkan dua aset dalam jangka panjang.

Sebaliknya, annualized return lebih menggambarkan rata-rata aritmetika, tanpa memperhitungkan efek bunga majemuk.

2. CAGR tidak mencerminkan volatilitas

CAGR memberi hasil “rata-rata halus”, sehingga tidak menunjukkan fluktuasi pasar dari tahun ke tahun. Misalnya, meskipun saham naik 30% tahun pertama dan turun 10% tahun berikutnya, CAGR hanya menunjukkan rata-rata pertumbuhan bersih, bukan volatilitas di antara periode tersebut.

3. Annualized return bisa mengecoh

Return tahunan biasa dapat menimbulkan persepsi keliru. Misalnya, saham yang naik 50% lalu turun 50% terlihat netral, padahal nilai investasinya sebenarnya turun 25%. CAGR lebih akurat karena memperhitungkan efek tersebut secara kumulatif.

| Aspek | CAGR | Annualized Return |

|---|---|---|

| Menggunakan bunga majemuk | Ya | Tidak |

| Mengukur volatilitas | Tidak | Tidak |

| Akurat untuk jangka panjang | Sangat akurat | Kurang akurat |

| Tujuan utama | Menilai pertumbuhan rata-rata | Melihat hasil tahunan individual |

Cara Menggunakan CAGR untuk Menilai Kinerja Saham

CAGR sering digunakan untuk menilai kinerja saham atau reksadana dalam jangka menengah hingga panjang (3–10 tahun). Berikut beberapa penerapannya:

1. Membandingkan dua aset

Misalnya, kamu ingin membandingkan dua saham:

- Saham A: tumbuh dari Rp100 menjadi Rp200 dalam 5 tahun → CAGR = 14,9%

- Saham B: tumbuh dari Rp100 menjadi Rp250 dalam 5 tahun → CAGR = 20,1%

Dari sini, kamu tahu bahwa Saham B memiliki kinerja pertumbuhan lebih tinggi selama periode tersebut, meskipun keduanya mungkin mengalami fluktuasi di tengah jalan.

2. Mengukur konsistensi

CAGR juga membantu mengevaluasi stabilitas perusahaan. Jika suatu saham menunjukkan CAGR stabil selama 5 tahun terakhir, itu menandakan pertumbuhan bisnis yang sehat dan berkelanjutan.

3. Memprediksi pertumbuhan portofolio

Kamu bisa menggunakan CAGR untuk memperkirakan nilai masa depan dari portofolio investasi. Misalnya, jika portofolio kamu tumbuh rata-rata 10% per tahun selama 5 tahun terakhir, kamu bisa memproyeksikan hasil serupa di masa depan (meski tidak menjamin hasil aktual).

Kelebihan dan Keterbatasan CAGR

Kelebihan

- Memberikan ukuran yang mudah dipahami tentang pertumbuhan konsisten jangka panjang.

- Ideal untuk membandingkan performa antar aset atau manajer investasi.

- Tidak terpengaruh oleh fluktuasi tahunan ekstrem.

Keterbatasan

- Mengabaikan risiko atau volatilitas. Dua aset bisa memiliki CAGR sama, tetapi dengan tingkat risiko berbeda.

- Tidak mencerminkan kondisi pasar atau perubahan struktural di tengah periode investasi.

- Tidak berguna untuk menilai kinerja jangka pendek.

Cara Menginterpretasi CAGR dalam Investasi

Interpretasi CAGR tergantung pada konteks dan jenis aset. Beberapa panduan umum:

- CAGR 5–8%: wajar untuk saham blue-chip di pasar maju seperti AS.

- CAGR 10–15%: termasuk kuat, biasanya pada perusahaan growth atau teknologi.

- CAGR di atas 20%: bisa mengindikasikan potensi tinggi, tapi juga risiko besar.

Investor juga perlu membandingkan CAGR terhadap inflasi dan benchmark pasar. Jika inflasi 3% dan portofolio kamu tumbuh 6%, maka pertumbuhan riilnya hanya 3%.

Kesimpulan

Compound Annual Growth Rate (CAGR) adalah ukuran pertumbuhan rata-rata tahunan yang memperhitungkan efek bunga majemuk, memberikan gambaran akurat tentang kinerja investasi dalam jangka panjang.

Dengan memahami CAGR, kamu bisa menilai seberapa efisien aset bertumbuh, membandingkan performa antarsaham, dan menghindari kesalahan interpretasi akibat fluktuasi tahunan.

Jika kamu ingin mulai mengukur pertumbuhan portofolio globalmu dengan lebih cerdas, yuk, mulai investasi via Gotrade. Kamu bisa membeli saham, ETF, dan Options AS mulai dari 1 Dolar AS, serta melacak performa investasimu secara real-time dengan mudah dan transparan.

FAQ

Apa itu CAGR dalam investasi?

CAGR adalah tingkat pertumbuhan rata-rata tahunan suatu investasi dengan memperhitungkan efek bunga majemuk.

Kapan CAGR digunakan?

CAGR digunakan untuk menilai kinerja investasi jangka menengah hingga panjang dan membandingkan performa antar aset secara lebih akurat.

Disclaimer: PT Valbury Asia Futures Pialang berjangka yang berizin dan diawasi OJK untuk produk derivatif keuangan dengan aset yang mendasari berupa Efek.