Chapter 4: Strategi Investasi

Januari 2023

Di dalam chapter ini

Apa itu Value Investing?

Value investing adalah strategi yang melibatkan membeli saham atau surat-surat berharga lainnya yang dianggap undervalued oleh pasar. Ini termasuk mencari saham perusahaan yang diperdagangkan kurang dari nilai intrinsiknya, atau nilai yang ditentukan berdasarkan pendapatan perusahaan, dividen, dan karakteristik fundamental lainnya.

Sederhananya, value investing adalah mencari saham yang sedang didiskon (steal deal). Sama seperti kamu mencari mainan atau pakaian yang sedang didiskon, value investor juga mencari penawaran menarik di pasar saham. Tujuan mereka adalah untuk mencoba mencari saham yang nilainya kurang dari nilai sebenarnya, karena mereka yakin kalau harga sahamnya akan naik suatu saat nanti, yang artinya mereka akan memperoleh keuntungan.

Salah satu cara seorang value investor menentukan nilai intrinsik sebuah saham adalah dengan menganalisa laporan keuangan perusahaan, seperti neraca dan laporan laba rugi. Mereka juga mempertimbangkan faktor-faktor lain, seperti manajemen perusahaan, keunggulan kompetitif, dan tren industri.

Value investing bisa menjadi strategi yang baik untuk investor jangka panjang yang bisa memegang kepemilikan sahamnya dalam jangka waktu yang lama dan menunggu pasar sadar akan nilai saham sebenarnya. Strategi ini juga bisa menjadi strategi yang baik bagi investor yang mencari tingkat risiko yang relatif lebih rendah, karena value stock relatif kurang volatil daripada growth stock, saham yang diperkirakan tumbuh dengan pace yang lebih cepat.

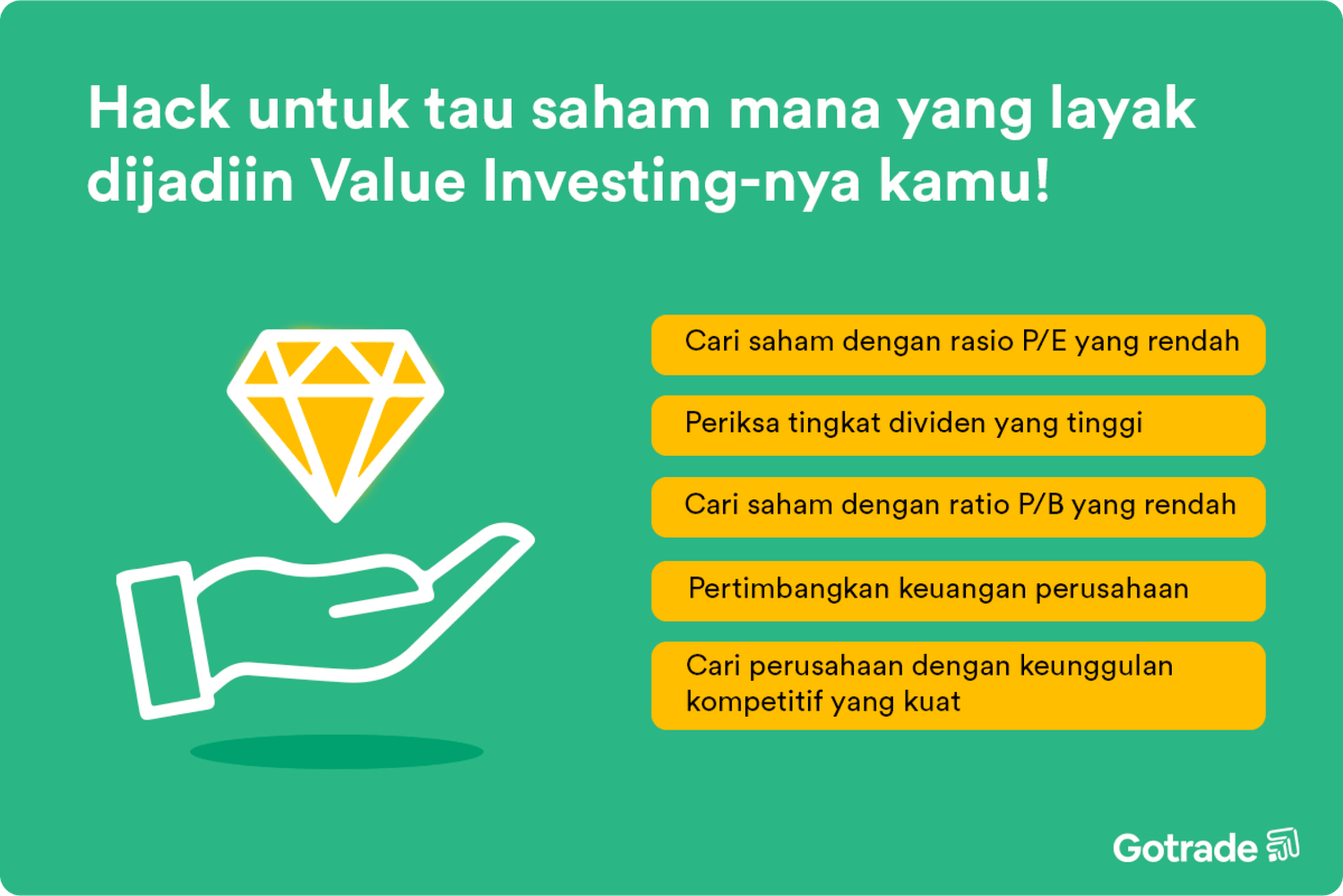

Cara mencari Value Stock untuk Value Investing?

Value investing adalah strategi investasi dengan cara mengidentifikasi saham yang undervalued (harganya dibawah harga wajar) dengan potensi untuk nilainya mengalami kenaikan di masa depan. Untuk menemukan value stock, investor bisa ikuti langkah-langkah berikut:

- Cari saham dengan price-to-earning ratio (P/E) yang rendah: Rasio ini digunakan untuk mengukur valuasi sebuah perusahaan dengan membandingkan harga saham dengan laba bersihnya. Rasio P/E yang rendah menunjukkan bahwa saham biasanya tergolong undervalued, itu karena rasio P/E yang rendah menunjukkan bahwa pasar nggak mau membayar harga tinggi untuk laba yang dicetak perusahaan.

- Cari saham dengan dividen yield yang tinggi: Perusahaan yang membagikan persentase besar dari laba bersihnya untuk dijadikan dividen biasanya menunjukkan bahwa saham tersebut undervalued, karena investor diberi imbalan/reward untuk tetap memegang saham tersebut.

- Cari saham dengan price-to-book ratio (P/B) yang rendah: Rasio ini membandingkan harga saham perusahaan dengan nilai bukunya (nilai asetnya dikurangi liabilitasnya). Rasio P/B yang rendah biasanya menunjukkan bahwa saham tersebut undervalued, karena pasar nggak mau membayar harga tinggi untuk aset perusahaan.

- Mempertimbangkan keuangan perusahaan: Cari perusahaan dengan metrik keuangan yang kuat, seperti rasio debt-to-equity yang rendah dan memiliki neraca yang sehat. Indikator-indikator ini menunjukkan bahwa perusahaan secara finansial sehat dan mungkin dianggap undervalued oleh pasar.

- Cari perusahaan dengan keunggulan kompetitif yang kuat: Perusahaan dengan keunggulan kompetitif yang kuat, seperti perusahaan yang punya produk atau jasa yang unik, biasanya dianggap undervalued oleh pasar karena biasanya potensinya nggak diakui oleh pasar.

Ada beberapa hal penting yang harus diperhatikan sebelum melakukan value investing. Value investing adalah strategi jangka panjang, dan mencari saham yang undervalued hanyalah bagian dari prosesnya. Investor juga harus melakukan riset tersendiri tentang keuangan perusahaan, manajemen perusahaan, dan industri perusahaan untuk memastikan bahwa ini adalah investasi yang baik untuk dimasukan ke portofolionya.

Kenapa Beberapa Saham Bisa dihargai Rendah?

Ada banyak penyebab kenapa saham bisa dihargai rendah (undervalued). Contoh-contoh yang umum adalah:

- Pasar yang nggak efisien: Pasar saham nggak selalu efisien, dan ada saatnya di mana harga saham suatu perusahaan nggak tercermin dengan akurat. Ini biasanya terjadi karena kurangnya informasi, sentimen investor, atau faktor lain-lain.

- Tantangan & masalah jangka pendek: Suatu perusahaan terkadang menghadapi tantangan jangka pendek, seperti penurunan penjualan sementara atau suatu peristiwa sementara yang tidak diinginkan, yang mana dapat menyebabkan harga sahamnya sementara dihargai rendah.

- Kurangnya pengakuan investor: Suatu perusahaan terkadang dihargai rendah kalau perusahaannya kurang dikenal/nggak banyak yang tau atau kalau para investor nggak sepenuhnya tahu potensi dari perusahaan tersebut.

- Tantangan industri: Saham suatu perusahaan terkadang dihargai rendah kalau ia beroperasi di industri yang sedang mengalami tantangan, contohnya persaingan yang semakin ketat atau adanya perubahan regulasi.

- Koreksi pasar: Di pasar saham biasanya ada yang namanya koreksi, di mana harga pada turun karena kondisi pasar secara keseluruhan. Selama koreksi ini terjadi, bahkan perusahaan yang mencetak laba dengan baik terkadang harganya untuk sementara dinilai rendah oleh pasar.

Catatan penting buat kamu yang mau mulai value investing, walaupun saham yang undervalued bisa menawarkan peluang bagi Value Investor, tapi juga penting buat kamu melakukan riset mu tersendiri dan melihat prospeknya sebelum membuat keputusan investasi apapun.

Kesimpulan

Value Investing adalah strategi yang melibatkan mengidentifikasi saham undervalued yang memiliki potensi untuk naik nilai sahamnya dalam jangka panjang. Untuk bisa berhasil dalam Value Investing, penting buat selalu melakukan riset terhadap perusahaan yang diincar, punya motif investasi jangka panjang, sabar, dan mengimplementasi diversifikasi ke portofolio kamu. Tujuan dari value investing adalah untuk mengincar saham yang undervalued yang berpotensi naikan nilanya dan bersedia buat megang kepemilikannya dalam jangka panjang. Disclaimer, Value Investing punya risiko sendiri dan penting buat lakuin risetmu dan pahami risiko-risikonya sebelum membuat keputusan investasi.

Jadilah value investor dan perluas portofolio kamu dengan platform yang mudah digunakan Gotrade Indonesia, di mana kamu dapat mengakses value stock* AS dengan hanya Rp 15.000 dan mulai mendiversifikasi investasi kamu di dalam satu app. Download sekarang Gotrade Indonesia!

Apa itu Dollar Cost Averaging (DCA)?

Dollar cost averaging (DCA) adalah strategi investasi dimana investor menginvestasikan jumlah yang sama ke dalam portfolio mereka setiap bulannya tanpa memperdulikan harga investasi. Strategi ini sering digunakan untuk mengurangi dampak volatilitas pasar pada investasi.

Dollar cost averaging dapat menjadi strategi yang berguna bagi investor yang tidak suka risiko atau yang memiliki horizon investasi jangka panjang, karena dapat membantu mengurangi risiko melakukan investasi besar pada waktu yang salah.

Gimana sih cara kerjanya Dollar Cost Averaging?

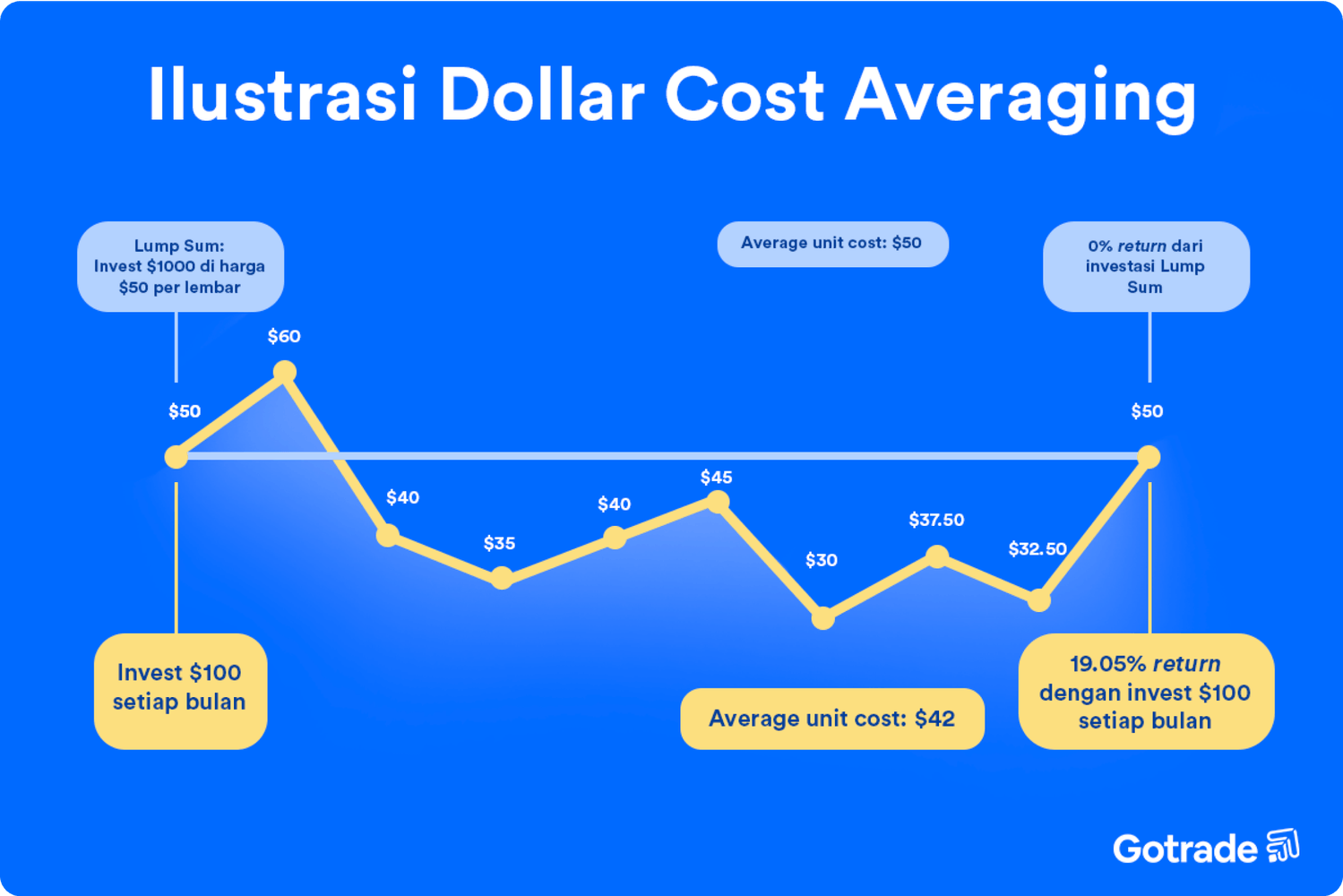

Ini contoh cara kerja dollar cost averaging:

- Seorang investor punya modal $1000 buat diinvestasikan dan mau pake dollar cost averaging buat invest di saham tertentu.

- Investor itu memutuskan buat invest $100 tiap bulannya selama 10 bulan. Di bulan pertama, harga saham itu $50 per lembarnya. Investor beli 2 lembar senilai $100.

- Di bulan berikutnya, harga saham naik jadi $60 per lembar. Investor tetap invest $100 tapi karena harganya naik, dia cuma bisa beli 1,667 lembar aja. Di bulan selanjutnya, harga saham turun menjadi $40 per lembar. Investor invest lagi $100, tapi kali ini bisa beli 2,5 lembar.

- Proses ini terus berlanjut untuk 7 bulan lainnya, investor selalu invest $100 tiap bulannya dan beli jumlah lembar yang berbeda berdasarkan harga saham saat invest.

Di akhir 10 bulan itu, investor berhasil invest sebesar$1000 dan punya jumlah lembar saham tertentu. Harga rata-rata per lembar yang dibayarkan itu tergantung harga saham yang dia invest setiap bulannya. Walaupun nilainya kemungkinan lebih rendah dibanding saat investor invest semua $1000 di awal saat harga saham $50 per lembar, investor akan merasa lebih nyaman karena dia menghindari risiko membeli di waktu yang ga tepat.

Manfaat Dollar Cost Averaging?

- Dollar cost averaging bisa menghasilkan harga rata-rata yang lebih rendah dalam jangka panjang.

- Dengan investasi jumlah uang tetap secara berkala (per minggu, bulan, atau kuartal), dollar cost averaging bisa bantu memaksimalkan return secara perlahan dalam jangka panjang.

- Secara otomatis, dollar cost averaging dapat meng-eleminasi faktor ‘tebak-tebakan’ dalam berinvestasi, dan dapat mempermudah investor untuk membangun disiplin investasi mereka.

- Dollar cost averaging bisa membantu mengurangi risiko beli di timing yang salah dan kehilangan kesempatan buat beli di harga yang lebih rendah.

- Dengan investasi secara berkala, investor yang pakai strategi dollar cost averaging bisa memanfaatkan posisi mereka dari peristiwa yang terjadi di pasar yang bikin harga naik.

- Dollar cost averaging bisa bantu mengeleminasi elemen emosional dari investasi dan bisa bantu investor untuk nggak bikin keputusan gegabah yang bisa merugikan return dari portofolionya.

Selain itu, berinvestasi di saham AS dengan dollar-cost averaging (DCA) bisa memberikan beberapa manfaat tambahan buat investor Indonesia. Salah satu manfaat utama adalah potensi apresiasi mata uang. Dolar AS pada umumnya dianggap mata uang yang kuat dan stabil, dan melakukan DCA di saham AS melalui Gotrade bisa memberikan exposure terhadap apresiasi dolar dalam jangka panjang.

Karena pasar saham AS diperdagangkan dalam dolar AS, jumlah yang diinvestasikan akan dikonversi ke dolar dan pergerakan mata uang akan mempengaruhi return investor. Dengan begitur, investor juga bisa mendapatkan manfaat dari potensi apresiasi dolar AS sekaligus dapat exposure ke pasar saham AS.

Apakah Kamu Harus Mengadopsi Strategi DCA?

Strategi dollar cost averaging bisa jadi strategi yang berguna untuk beragam jenis investor, tapi bisa jadi lebih cocok buat beberapa jenis investor tertentu.

Beberapa jenis investor yang bisa merasakan manfaat dari penerapan strategi dollar cost averaging, di antaranya:

- Investor yang nggak suka risiko: Strategi dollar cost averaging bisa bantu mengurangi risiko dari membuat keputusan investasi skala besar di waktu yang salah, cocok buat investor yang nggak terlalu suka mengambil risiko atau pengen ngurangin efek volatilitas pasar terhadap investasinya.

- Investor jangka panjang: Strategi dollar cost averaging sering digunakan investor yang berencana menahan kepemilikannya dalam jangka waktu yang panjang karena strategi ini bisa bantu investor menghindari dampak dari fluktuasi harga yang sedang terjadi di pasar dan berpotensi mendapatkan harga rata-rata yang lebih rendah dalam investasi jangka panjang mereka.

- Investor dengan dana investasi terbatas: Strategi dollar cost averaging bisa jadi strategi yang bagus buat investor yang memiliki dana investasi yang terbatas. Dengan menginvestasikan jumlah tetap secara berkala, investor bisa melakukan investasi walaupun dana di awal terbatas.

Investor yang kesulitan buat nentuin waktu beli dan jual: Beberapa investor mungkin kesulitan buat nentuin kapan harus beli dan jual sahamnya, terutama di saat pasar yang volatil. Strategi dollar cost averaging bisa membantu otomatisasi proses investasi mereka dan mengurangi kebutuhan buat menentukan timing jual dan beli.

Kesimpulan?

Kesimpulannya, strategi dollar cost averaging adalah strategi yang melibatkan investasi jumlah uang yang sama secara berkala, tanpa peduli harga investasinya. Ini bisa jadi cara yang berguna buat ngurangin dampak volatilitas pasar terhadap suatu investasi dan berpotensi mendapatkan harga rata-rata yang lebih rendah untuk investasi dalam jangka panjang. Walaupun strategi dollar cost averaging nggak menjamin profit atau menghindari risiko kerugian, dollar cost averaging bisa jadi pilihan yang sesuai buat investor yang nggak suka dengan risiko. Ada baiknya investor mempertimbangkan baik-baik tujuan investasi mereka dan tingkat risikonya sebelum nentuin apakah strategi dollar cost averaging sesuai buat mereka.